1. O que é o Indicador Ergódico SMI?

A Indicador Ergódico SMI é um análise técnica ferramenta usada para identificar a direção da dinâmica dos preços e possíveis reversões de tendência. Desenvolvido por William Blau, este indicador foi concebido para minimizar o ruído associado às flutuações diárias de preços e fornecer uma imagem mais clara da dinâmica do mercado.

Traders geralmente preferem o Indicador Ergódico SMI porque ele pode ser menos propenso a sinais falsos em comparação com outros indicadores de momentum. Seu método de cálculo exclusivo ajuda a identificar a verdadeira força de uma tendência, tornando-o uma ferramenta valiosa para traders que procuram capitalizar os movimentos sustentados do mercado. O Indicador Ergódico SMI é especialmente eficaz em mercados de tendência, onde pode sinalizar a continuação ou esgotamento de uma tendência.

1.1. A matemática por trás do indicador ergódico SMI

A fórmula central

A Indicador Ergódico SMI é calculado através de um processo de várias etapas, começando com a diferença entre o preço de fechamento atual e o preço médio de um determinado período. Essa diferença é chamada de Encerramento Oscilador de preço (CPO). O CPO é então suavizado com um processo de suavização dupla usando Médias móveis exponenciais (EMAs). A primeira suavização aplica uma EMA sobre o CPO e a segunda suavização aplica outra EMA sobre os primeiros resultados da EMA.

Linha de sinal e oscilador

O próximo passo envolve a criação do Linha de Sinal, que é uma EMA do próprio Indicador Ergódico SMI. O valor ergódico final do SMI é então traçado ao lado da linha de sinal em um gráfico, fornecendo uma representação visual das mudanças de impulso. O cruzamento da linha Ergódica SMI e da Linha de Sinal muitas vezes indica potenciais pontos de entrada ou saída para traders.

Processo de Normalização

Um aspecto fundamental do Indicador Ergódico SMI é a sua processo de normalização, que divide o CPO com suavização dupla por uma versão absoluta com suavização dupla do CPO (representando o movimento máximo possível em relação ao preço mediano). Essa normalização ajuda a dimensionar o indicador para oscilar em torno de zero, o que auxilia na identificação de condições de sobrecompra e sobrevenda.

| Componente | Descrição |

|---|---|

| Oscilador de preço de fechamento | Diferença entre o preço de fechamento e o preço mediano. |

| Primeira suavização EMA | Aplicado ao CPO para suavização inicial. |

| Segunda suavização EMA | Aplicado aos primeiros resultados da EMA para maior suavização. |

| Linha de Sinal | EMA do Indicador Ergódico SMI usado para geração de sinal. |

| Normalização | Divide o CPO com suavização dupla por uma versão absoluta com suavização dupla para dimensionar o indicador. |

Aplicação prática

A traders frequentemente ajustará o durações dos períodos tanto para o cálculo do preço mediano quanto para a suavização da EMA para se adequar à sua estratégia de negociação. As configurações padrão podem não ser ideais para todas as condições ou prazos do mercado, portanto, o ajuste fino desses parâmetros pode aumentar a eficácia do indicador. Além disso, a capacidade de resposta do Indicador Ergódico SMI pode ser aumentada ou diminuída ajustando as constantes de suavização da EMA, permitindo traders para adaptar a sensibilidade do indicador para Volatilidade do mercado.

1.2. SMI vs. Indicadores de Momentum Tradicionais

SMI vs. Indicadores de Momentum Tradicionais

A Índice de Momentum Estocástico (SMI) diferencia dos indicadores de momentum tradicionais, como o Índice de Força Relativa (RSI) e o oscilador estocástico padrão, concentrando-se no tendencia central do preço em oposição ao mero preço de fechamento. Esta abordagem visa fornecer uma abordagem mais visão refinada do impulso, capturando as nuances do movimento dos preços que outros indicadores podem não perceber.

Os indicadores de momentum tradicionais muitas vezes sofrem de movimentos bruscos e sinais falsos em mercados voláteis. O SMI, com a sua processo de alisamento duplo, atenua esses problemas, oferecendo um resultado mais suave que pode ser mais confiável durante períodos de mudanças erráticas de preços. Ao comparar o preço de fechamento com o ponto médio da faixa máxima/mínima, o SMI reduz o impacto de valores discrepantes, que podem distorcer as leituras dos indicadores tradicionais.

O RSI, um instrumento amplamente utilizado indicador de momentum, mede a velocidade e a magnitude dos movimentos direcionais de preços. Opera numa escala de 0 a 100, normalmente considerando leituras acima de 70 como sobrecompra e abaixo de 30 como sobrevenda. O SMI, no entanto, fornece uma cruzamento da linha central sinal, que não é inerentemente sobrecomprado ou sobrevendido, mas indica uma mudança na direção do impulso. Esse abordagem da linha central pode ser particularmente útil na identificação de inversões ou confirmações de tendências.

Divergência desempenha um papel fundamental na avaliação dos indicadores de dinâmica. Embora tanto o SMI quanto os indicadores tradicionais como o RSI possam indicar divergência, o ajuste de sensibilidade do SMI permite traders para ajustar o indicador para melhor detecção de divergência. Uma divergência ocorre quando o preço atinge novos máximos ou mínimos, mas o indicador não consegue confirmá-los com seus máximos ou mínimos, muitas vezes sinalizando uma possível reversão.

| Indicador | Foco no preço | Processo de suavização | Escala | Níveis de sobrecompra/sobrevenda | Sensibilidade à Divergência |

|---|---|---|---|---|---|

| SMI | Tendencia central | Dupla Suavizada | Sem escala fixa | Cruzamento da linha central | Sensibilidade Ajustável |

| RSI | Preço de Fecho | Simples Suavizado | 0-100 | 70/30 | Sensibilidade Fixa |

| Oscilador Estocástico | Preço de Fecho | Simples Suavizado | 0-100 | 80/20 | Sensibilidade Fixa |

o design do SMI permite traders para capturar tendências de mercado mais diferenciadas e filtrar melhor o ruído do que os indicadores de impulso tradicionais. A sua natureza personalizável permite uma aplicação mais adaptada às diversas condições de mercado e necessidades individuais. estratégias de negociação.

2. Como configurar o indicador ergódico SMI?

Configurando o Indicador Ergódico SMI

Para começar a usar o Indicador Ergódico SMI (SMI), traders devem primeiro adicioná-lo ao seu software de gráficos. A maioria das plataformas de negociação incluir o SMI como parte de seu conjunto de ferramentas de análise técnica. Para configurar o SMI, localize o indicador na lista de indicadores da plataforma e aplique-o ao gráfico.

Configurar o SMI envolve ajustar seu três parâmetros principais: o período de tempo para o exponencial curto média móvel (EMA), o período de tempo para o EMA longo e o período de tempo para a linha de sinal. As configurações padrão frequentemente usadas são 5 para EMA curto, 20 para EMA longo e 5 para a linha de sinal, mas podem ser modificadas com base no tradeas preferências de r e o mercado específico que está sendo analisado.

| Parâmetro | Configuração padrão | Customizável |

|---|---|---|

| EMA curta | 5 | Sim |

| MME longa | 20 | Sim |

| Linha de Sinal EMA | 5 | Sim |

Assim que os parâmetros forem definidos, o SMI exibirá duas linhas no gráfico: a linha SMI e a linha de sinal. A linha SMI reflete a dinâmica atual do mercado, enquanto a linha de sinal atua como um gatilho para sinais de compra e venda. Traders muitas vezes procuram cruzamentos entre essas duas linhas como potencial trade pontos de entrada ou saída.

Assim que os parâmetros forem definidos, o SMI exibirá duas linhas no gráfico: a linha SMI e a linha de sinal. A linha SMI reflete a dinâmica atual do mercado, enquanto a linha de sinal atua como um gatilho para sinais de compra e venda. Traders muitas vezes procuram cruzamentos entre essas duas linhas como potencial trade pontos de entrada ou saída.

Para aumentar a eficácia do indicador, traders também pode ajustar o sensibilidade da divergência alinhar com seus risco tolerância e estilo de negociação. Isto é feito ajustando as configurações do EMA, com configurações mais baixas aumentando a sensibilidade e configurações mais altas reduzindo-a. É crucial backtest quaisquer ajustes para garantir que eles melhorem trade resultados no contexto do tradeestratégia de r.

2.1. Configurando configurações ergódicas de SMI

Ajustando os períodos da EMA

Ajustando o Exponential Moving Average (EMA) períodos para o SMI Ergodic é um passo crítico na adaptação do indicador às preferências comerciais individuais. O EMA curta e MME longa atuam como os principais componentes que determinam a sensibilidade do SMI aos movimentos de preços. A EMA curto mais curto fará com que a linha SMI reaja mais rapidamente às mudanças de preço, que podem servantageem mercados voláteis ou para negociações de curto prazo. Por outro lado, alongar a EMA curta pode suavizar a volatilidade e pode ser mais adequado para seguir tendências de longo prazo.

A MME longa estabelece o contexto mais amplo do mercado, filtrando pequenas flutuações de preços. Um período EMA longo aumentado pode fornecer um sinal mais confiável para a tendência predominante, mas também pode atrasar os pontos de entrada e saída. Traders deve encontrar um equilíbrio entre capacidade de resposta e confiabilidade ao definir essas configurações.

Considerações sobre EMA da linha de sinal

A Linha de Sinal EMA serve como um método para gerar sinais de negociação quando cruza a linha SMI. A Linha de sinal menor EMA período resulta em uma linha de sinal mais responsiva, o que pode ser benéfico para identificar precocemente trade entradas. No entanto, isto também pode levar a uma taxa mais elevada de sinais falsos. A Linha de sinal maior EMA período produzirá uma linha de sinal mais suave, reduzindo potencialmente sinais falsos, mas ao custo da pontualidade.

Sensibilidade e Divergência

ajustar o sensibilidade da divergência é outra alavanca traders pode puxar para ajustar o SMI Ergodic. Isto envolve modificar os períodos da EMA para aumentar ou diminuir a sensibilidade do indicador aos movimentos de preços. A tabela abaixo descreve o impacto do ajuste das configurações da EMA na sensibilidade do SMI:

| Ajuste EMA | Impacto de Sensibilidade | Benefício potencial |

|---|---|---|

| Baixa | Maior sensibilidade | Reação mais rápida à mudança de preço |

| Crescimento | Sensibilidade mais baixa | Sinal mais suave, menos serras |

O ajuste da sensibilidade deve ser feito levando em consideração o tradea tolerância ao risco de r e as características do ativo que está sendo traded. Backtesting quaisquer modificações nas configurações do SMI são essenciais para validar sua eficácia dentro de uma determinada estratégia de negociação.

2.2. Integrando SMI Ergodic com plataformas de negociação

Compatibilidade com plataformas de negociação populares

O Indicador Ergódico SMI é compatível com principais plataformas de negociação tais como MetaTrader 4 (MT4), metaTrader 5 (MT5) e TradingView. Para integrar o SMI Ergodic com estas plataformas, traders muitas vezes precisam baixar e instalar uma versão personalizada do indicador, pois ela pode não estar incluída na biblioteca de indicadores padrão da plataforma.

Customização e Otimização

Após a instalação, traders pode acessar as propriedades do indicador para personalizar os períodos EMA e outras configurações. Esta personalização é crucial para alinhar o SMI Ergodic com estratégias de negociação individuais e condições de mercado. Por exemplo, no MT4 ou MT5, clicar com o botão direito no indicador no painel ‘Navegador’ e selecionar ‘Propriedades’ abre uma caixa de diálogo onde os parâmetros podem ser modificados. No TradingView, clicar na engrenagem ‘Configurações’ quando o indicador está ativo permite ajustes semelhantes.

Aplicativo em tempo real

Uma vez integrado, o SMI Ergodic aparece no gráfico de preços, fornecendo informações em tempo real sobre a dinâmica do mercado. Traders pode aplicar o indicador a vários intervalos de tempo, desde gráficos de minutos até estratégias de escalpelamento para gráficos diários ou semanais para análise de tendências de longo prazo. É importante observar que a capacidade de resposta do SMI Ergodic irá variar com diferentes prazos, o que deve ser considerado ao ajustar suas configurações.

Alertas e Automação

Plataformas avançadas como o TradingView oferecem a capacidade de definir alertas personalizados com base nos sinais do SMI Ergodic. Traders pode configurar alertas para quando o SMI ultrapassar determinados níveis, indicando potencialmente uma oportunidade de compra ou venda. Além disso, as plataformas com capacidades de negociação automatizadas permitem traders para desenvolver Consultores Especialistas (EAs) ou scripts que podem trade com base nos sinais SMI Ergódicos, automatizando assim suas estratégias de negociação.

Aprimoramentos na visualização de dados

Para melhor visualização, traders pode melhorar a aparência do SMI Ergodic no gráfico ajustando cores, espessura da linha e estilo. Isto pode ajudar a distinguir a linha SMI da linha de sinal, tornando mais fácil detectar cruzamentos e divergências que são críticos para trade decisões.

3. Como usar o indicador ergódico SMI para Trade Entradas e saídas?

Trade Critérios de entrada com SMI Ergodic

Quando o A linha SMI Ergódica cruza acima da linha de sinal, é frequentemente interpretado como um sinal de impulso de alta, sugerindo um ponto de entrada potencial para uma posição longa. TradeOs investidores devem procurar esse cruzamento em uma tendência de alta para se alinharem com a direção mais ampla do mercado. Por outro lado, um cruze abaixo da linha de sinal pode indicar uma dinâmica de baixa, sugerindo uma oportunidade de entrar em uma posição curta trade. É aconselhável buscar confirmação adicional de outros indicadores técnicos ou padrões de preços para aumentar a confiabilidade dos sinais.

Trade Critérios de saída com SMI Ergodic

Definir pontos de saída é crucial para proteger os lucros e limitar as perdas. Uma estratégia comum é sair de uma posição longa quando a linha SMI Ergódica cruzar abaixo da linha de sinal, sinalizando uma perda de impulso ascendente. Para uma posição curta, um sinal de saída ocorre quando o A linha SMI Ergódica cruza acima da linha de sinal, sugerindo que o impulso descendente está diminuindo. Traders também pode usar um predefinido relação risco-recompensa ou conjunto parar a perda de e níveis de take-profit com base na volatilidade ou nos principais níveis de suporte e resistência.

Otimização de pontos de entrada e saída

Otimizar trade entradas e saídas, traders pode ajustar a sensibilidade do SMI Ergodic alterando suas configurações de período de tempo. Um período de tempo mais curto torna o indicador mais sensível aos movimentos de preços, fornecendo sinais mais precoces, enquanto um período de tempo mais longo oferece sinais mais suaves e potencialmente mais confiáveis. Backtesting estratégias com dados históricos podem ajudar a determinar as configurações mais eficazes para instrumentos e prazos de negociação específicos.

| Sinal Ergódico SMI | Trade Açao Social | Confirmação Adicional |

|---|---|---|

| A linha cruza acima da linha de sinal | Considere uma entrada longa | Padrões de alta, outros indicadores |

| A linha cruza abaixo da linha de sinal | Considere uma entrada curta | Padrões de baixa, outros indicadores |

| A linha cruza abaixo da linha de sinal (em comprimento) | Sair da posição longa | Níveis de suporte, stop loss |

| A linha cruza acima da linha de sinal (em resumo) | Sair da posição curta | Níveis de resistência, stop loss |

Ao integrar o indicador SMI Ergodic em um abrangente plano de negociação que inclui gestão de risco adequada e análise de mercado, traders podem melhorar sua capacidade de tomar decisões informadas sobre trade entradas e saídas.

3.1. Identificando condições de sobrecompra e sobrevenda

Condições de sobrecompra e sobrevenda com indicador ergódico SMI

O Indicador Ergódico SMI é especialista em identificar condições de mercado sobrecomprado e sobrevendido que são críticos para traders procurando capitalizar possíveis reversões. As condições de sobrecompra sugerem que um ativo pode ter um preço demasiado elevado e estar prestes a sofrer uma recessão, enquanto as condições de sobrevenda indicam que um ativo pode estar subvalorizado e preparado para uma correção ascendente.

Para identificar essas condições, traders observe o valor do SMI Ergódico em relação aos seus limites. Normalmente, um valor acima de um determinado limite superior, como +40, sinaliza um mercado sobrecomprado. Por outro lado, um valor abaixo de um limite inferior, como -40, denota um mercado sobrevendido. Esses limites não são fixos e podem variar com base na volatilidade dos ativos e do mercado.

Valores ergódicos críticos do SMI para condições de mercado

| Valor Ergódico SMI | Condição de mercado |

|---|---|

| Acima de +40 | Sobrecomprado |

| Abaixo de -40 | Sobrevendido |

TradeOs rs devem considerar essas condições como um alerta para procurar confirmações adicionais antes de executar tradeS. Por exemplo, num mercado sobrecomprado, pode-se procurar padrões de reversão de baixa ou aumento do volume de vendas como confirmação para entrar numa posição curta. Da mesma forma, em condições de sobrevenda, os padrões de alta e o aumento do volume de compras podem validar uma entrada longa.

É importante integrar os sinais de sobrecompra e sobrevenda com outros aspectos da análise de mercado. O indicador SMI Ergódico não deve ser o único determinante da trade decisões. Em vez disso, funciona melhor quando combinado com outros indicadores técnicos, análise fundamentale uma compreensão do contexto mais amplo do mercado.

3.2. Negociação de Divergência com SMI Ergodic

Negociação de Divergência com SMI Ergodic

A negociação baseada em divergência envolve identificar quando a ação do preço de um ativo e de um indicador, como o SMI Ergodic, está se movendo em direções opostas. Este fenômeno pode sinalizar uma potencial reversão na tendência atual. Uma alta divergência ocorre quando os preços formam mínimos mais baixos, enquanto o indicador SMI Ergódico forma mínimos mais elevados, indicando um enfraquecimento da dinâmica descendente. Por outro lado, divergência de baixa está presente quando os preços atingem máximos mais elevados, mas o SMI Ergódico cria máximos mais baixos, sugerindo um enfraquecimento da dinâmica ascendente.

Para efetivamente trade divergências com o SMI Ergódico, tradeOs rs deverão acompanhar de perto o comportamento do indicador em relação ao preço. Uma estratégia chave é procurar divergência em valores ergódicos extremos do SMI. Por exemplo, uma divergência de alta perto do nível -40 pode ser um forte sinal para uma posição longa. Da mesma forma, uma divergência de baixa em torno do nível +40 pode ser uma dica convincente para uma posição curta.

Incorporar a divergência nas estratégias de negociação requer uma abordagem disciplinada para confirmação. Pontos de entrada deve ser validado por indicadores adicionais, como médias móveis, RSI ou MACD. Também é crucial avaliar as tendências de volume juntamente com a divergência para avaliar a força da reversão potencial.

Gestão de riscos é fundamental ao negociar divergências. TradeOs investidores devem estabelecer ordens de stop-loss para se protegerem contra sinais falsos e movimentos inesperados do mercado. O uso de relações risco-recompensa pode ajudar a determinar níveis viáveis de lucro, garantindo que trades não são apenas inseridos com cuidado, mas também encerrados com precisão.

| Tipo de Divergência | Comportamento Ergódico SMI | Preço Ação | Estratégia de confirmação |

|---|---|---|---|

| Bullish | Baixos mais altos | Baixos mais baixos | Procure aumentar o volume de compras, use indicadores adicionais para confirmação de entrada |

| Grosseiro | Agudos mais baixos | Elevações mais altas | Monitore o volume de vendas e valide com outras ferramentas técnicas |

Ao focar nesses aspectos, traders podem aproveitar o indicador SMI Ergodic para detectar possíveis reversões e aprimorar suas decisões de negociação com uma abordagem robusta e baseada em divergências.

3.3. Combinando SMI Ergodic com outras ferramentas técnicas

Aprimorando sinais ergódicos SMI com médias móveis

Médias móveis são ferramentas fundamentais para traders, fornecendo insights sobre a direção do mercado. Quando o Indicador SMI Ergódico sinaliza uma reversão potencial, confirmar isso com uma média móvel pode adicionar uma camada de confiabilidade. Por exemplo, uma divergência de alta no SMI Ergodic combinada com o cruzamento do preço acima de uma média móvel significativa, como a de 50 ou 200 dias, pode reforçar a probabilidade de uma tendência de alta.

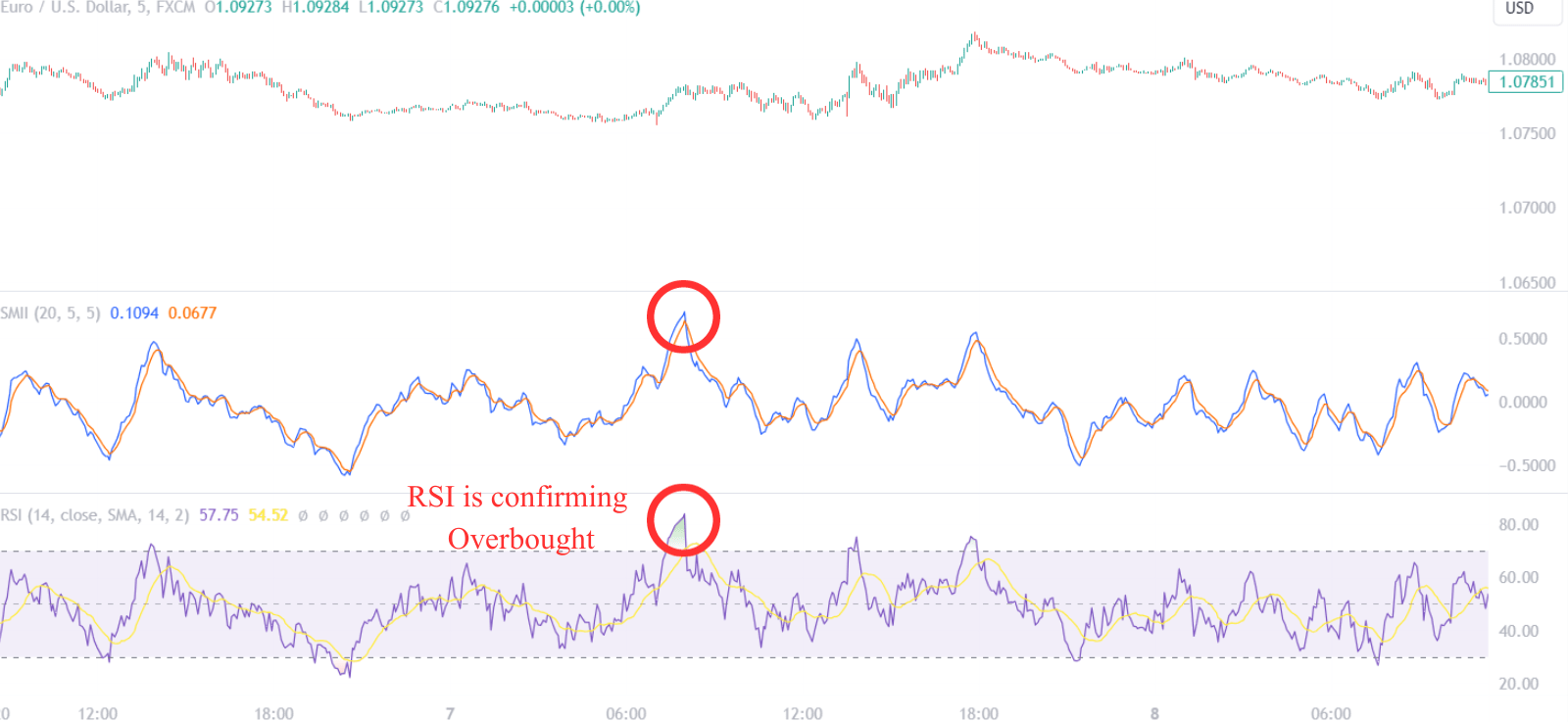

Utilizando osciladores para confirmação adicional

osciladores como o Índice de Força Relativa (RSI) ou de Oscilador Estocástico são valiosos para identificar condições de sobrecompra ou sobrevenda. Traders pode procurar confluência entre a divergência ergódica do SMI e esses osciladores atingindo níveis extremos. Uma divergência de baixa no SMI Ergodic, juntamente com uma leitura do RSI acima de 70, poderia sugerir uma desaceleração iminente.

Incorporando Análise de Volume

A análise de volume pode fornecer uma compreensão mais profunda da força por trás dos movimentos de preços. Um aumento no volume acompanhando uma divergência ergódica de alta do SMI indica um forte interesse do comprador, potencialmente validando o sinal. Por outro lado, uma divergência de baixa com o aumento do volume de vendas pode confirmar uma liquidação futura.

Aplicando linhas de tendência e níveis de suporte/resistência

As linhas de tendência e os níveis de suporte/resistência são críticos na definição da estrutura do mercado. A eficácia do SMI Ergodic é amplificada quando as divergências se alinham com uma recuperação de uma linha de tendência ou uma quebra de um nível de suporte ou resistência chave. Este alinhamento pode servir como um sinal robusto de entrada ou saída para traders.

| Ferramenta Técnica | Finalidade em combinação com SMI Ergodic | Reforço de Sinal |

|---|---|---|

| Médias Móveis | Confirme a direção do mercado | Confirmação de tendência |

| Osciladores (RSI, Estocástico) | Identifique condições de sobrecompra/sobrevenda | Validação de extremos |

| Análise de Volume | Avalie a força dos movimentos de preços | Confirmação de interesse |

| Linhas de Tendência/Suporte/Resistência | Definir estrutura de mercado | Alinhamento estrutural |

Ao integrar estas ferramentas técnicas com o indicador SMI Ergodic, traders pode filtrar o ruído, aumentar a probabilidade de sucesso tradee executar estratégias com maior confiança.

4. Quais são as melhores estratégias para usar o indicador ergódico SMI?

Tendência seguindo com o indicador ergódico SMI

Para capitalizar o Indicador Ergódico SMI, estratégias de acompanhamento de tendências são altamente eficazes. Traders devem procurar que a linha Ergódica do SMI cruze acima da linha de sinal para significar uma tendência de alta e, inversamente, uma tendência de baixa é indicada quando a linha Ergódica do SMI cruza abaixo da linha de sinal. Esses cruzamentos podem ser poderosos quando ocorrem em conjunto com uma recuperação recente de uma média móvel significativa, como a média móvel de 50 ou 200 dias.

Reversão Tradese Divergência

Outra estratégia envolve reversão trades que se baseiam na divergência entre o preço e o Indicador Ergódico SMI. Uma divergência de alta ocorre quando o preço registra um mínimo mais baixo, mas o SMI Ergodic forma um mínimo mais alto, sugerindo um enfraquecimento do impulso descendente e uma potencial reversão ascendente. Da mesma forma, uma divergência de baixa está presente quando o preço atinge uma máxima mais alta, enquanto o SMI Ergodic atinge uma máxima mais baixa, indicando um enfraquecimento da dinâmica ascendente e uma possível reversão negativa.

Confirmação de ruptura

Escolha fuga traders, o Indicador Ergódico SMI pode confirmar a força de um rompimento. Um movimento forte acompanhado por um aumento ou queda acentuada correspondente no valor Ergódico do SMI acrescenta credibilidade ao rompimento, sugerindo que não é um sinal falso. Isto é particularmente verdadeiro se o rompimento ocorrer com o aumento do volume, o que pode ser observado através da análise de volume.

Combinando com outras ferramentas técnicas

| Estratégia | Papel Ergódico SMI | Ferramenta Complementar | Propósito |

|---|---|---|---|

| Confirmação de tendência | Cruzamento direcional | Médias Móveis | Confirme a validade da tendência |

| Jogadas sobrecompradas/sobrevendidas | Identificação de Extremos | Osciladores (RSI, Estocástico) | Validar extremos de momentum |

| Força das fugas | Confirmação de ruptura | Análise de Volume | Confirme o rompimento com força de volume |

| Estrutural Trades | Alinhamento com Estrutura | Linhas de Tendência/Suporte/Resistência | Trade saltos ou quebras de níveis-chave |

Ao integrar o SMI Ergodic com estas estratégias e ferramentas, traders podem aprimorar sua análise de mercado e melhorar o timing e a confiabilidade de seus tradeS. É fundamental usar o SMI Ergodic no contexto das condições gerais do mercado e em conjunto com outras ferramentas de análise técnica para obter resultados ideais.

4.1. Estratégias de negociação de curto prazo

Escalpelamento para lucros

O escalpelamento é popular estratégia de negociação de curto prazo que envolve fazer inúmeras tradeÉ mais de um dia para capturar pequenos movimentos de preços. TradeOs investidores que utilizam esse método normalmente definem stop-loss rígidos e têm foco no pontos de entrada e saída. A chave para um scalping bem-sucedido está em liquidez e volatilidade; mercados altamente líquidos permitem entrada e saída rápidas, enquanto a volatilidade proporciona os movimentos de preços necessários para obter lucro.

Momentum Negociação

Na negociação dinâmica, traders procure títulos de alto volume movendo-se em uma direção e tentar entrar no movimento para lucrar com a tendência. Identificar o impulso pode envolver a procura de AÇÕES atingindo novos máximos ou notícias que provavelmente causarão movimentos significativos. O tempo é crítico e tradeOs rs costumam usar indicadores de curto prazo, como médias móveis de 1 ou 5 minutos, para identificar os pontos de entrada e saída perfeitos.

Utilizando Breakouts

TradeOs investidores que se concentram em rompimentos procuram casos em que o preço se move fora de um nível de suporte ou resistência definido com maior volume. Esta estratégia baseia-se na premissa de que tais rupturas conduzem frequentemente a movimentos direccionais significativos. O volume é um indicador chave; um rompimento acompanhado de alto volume tem maior chance de sucesso.

| Estratégia | Indicador chave | Foco |

|---|---|---|

| Scalping | Liquidez e Volume | Stop-loss apertados, rápido trades |

| Momentum Negociação | Volume e Tendência | Seguindo tendências de curto prazo |

| Breakouts | Volume e Preço | Negociação fora dos níveis-chave |

Jogando notícias

Termo curto tradeOs rs muitas vezes capitalizam a volatilidade desencadeada por eventos noticiosos. Por negociar a notícia, tradeOs gestores devem reagir rapidamente, pois os mercados podem mover-se rapidamente em resposta aos anúncios. Esta estratégia requer uma fonte de notícias em tempo real e a capacidade de analisar rapidamente o potencial impacto no mercado.

Reversão à média

Esta estratégia baseia-se na teoria de que os preços e os retornos eventualmente regressam à média ou à média. Esta estratégia de reversão à média é normalmente aplicada em mercados limitados, onde traders identificar o condições de sobrecompra e sobrevenda usando indicadores técnicos como o Índice de Força Relativa (RSI) ou Bollinger Bandas. As posições são tomadas quando se observa um desvio da média, com a expectativa de que os preços voltem ao nível médio.

4.2. Estratégias de negociação de posições de longo prazo

Analise fundamental

As estratégias de negociação de posições de longo prazo geralmente giram em torno análise fundamental. Isso envolve um mergulho profundo na saúde financeira, na qualidade da gestão, na posição de mercado e no potencial de crescimento futuro de uma empresa. TradeOs investidores que empregam esta estratégia normalmente procuram ações subvalorizadas ou setores com fortes perspetivas de crescimento. Podem manter posições durante meses ou mesmo anos, pois estão menos preocupados com as flutuações do mercado a curto prazo e mais focados no valor a longo prazo.

Compre e mantenha

A Comprar e segurar estratégia é um exemplo clássico de negociação de posições de longo prazo. Traders selecionam ações com fundamentos sólidos ou ETFs rastrear índices, commodities ou outros ativos e mantê-los durante os ciclos de mercado. Esta abordagem beneficia de juros compostos e dividendos e requer menos tempo para monitorizar os movimentos diários do mercado. A chave aqui é a paciência e uma forte convicção no desempenho de longo prazo dos ativos escolhidos.

Rotação de Setor

Traders que adotam estratégias de longo prazo também podem se envolver em rotação setorial, transferindo investimentos para setores que deverão apresentar um desempenho superior no próximo ciclo económico. Esta estratégia baseia-se em análises e previsões macroeconómicas para prever o desempenho do sector. Por exemplo, durante uma recuperação económica, sectores cíclicos como a tecnologia ou o consumo discricionário podem ser favorecidos.

Análise Técnica de Entrada e Saída

Embora a longo prazo traders se concentram nos fundamentos, eles ainda podem usar análise técnica para refinar os pontos de entrada e saída. Identificar linhas de tendência de longo prazo, níveis de suporte e resistência pode ajudar traders maximizam os retornos entrando a um preço mais favorável e definindo ordens estratégicas de stop-loss para se protegerem contra desacelerações significativas.

| Estratégia | Área de foco | Descrição |

|---|---|---|

| Analise fundamental | Saúde da Empresa/Ativos | Exame aprofundado de finanças, gestão e posição de mercado. |

| Compre e mantenha | Valor a longo prazo | Manter ativos fortes durante os ciclos de mercado para beneficiar de dividendos e juros compostos. |

| Rotação de Setor | Ciclos Econômicos | Alocar investimentos a sectores com probabilidade de apresentar um desempenho superior com base nas tendências macroeconómicas. |

| Análise Técnica | Pontos de entrada/saída | Usando padrões gráficos para determinar os momentos ideais para entrar ou sair de uma posição. |

Ao integrar estas estratégias, a posição de longo prazo tradeA rs pretende construir uma carteira robusta que possa resistir à volatilidade do mercado a curto prazo, ao mesmo tempo que capitaliza o potencial de crescimento durante longos períodos.

4.3. Técnicas de Gestão de Risco com Indicador Ergódico SMI

Técnicas de Gestão de Risco com Indicador Ergódico SMI

A Indicador Ergódico SMI, uma ferramenta usada por traders para avaliar a dinâmica do mercado, pode ser um componente eficaz em uma estratégia de gestão de risco. Fornecer sinais claros para possíveis reversões de tendência permite traders para ajustar suas posições antes de grandes movimentos do mercado. O indicador consiste em duas linhas: a linha SMI e a linha Signal. A Crossover destas linhas pode indicar uma mudança na tendência, que traders pode usar como um gatilho para restringir stops ou realizar lucros.

O dimensionamento da posição pode ser refinado usando o Indicador Ergódico SMI. Por exemplo, quando a linha SMI está numa forte tendência ascendente acima da linha Signal, traders podem aumentar o tamanho de sua posição de maneira controlada. Por outro lado, se a linha SMI cruzar abaixo da linha de sinal, poderá ser um sinal para reduzir a exposição ou mudar para ativos que apresentem uma dinâmica mais forte.

Configuração ordens stop-loss baseado no Indicador Ergódico SMI pode ajudar a proteger o capital. Traders pode colocar um stop loss logo abaixo de uma baixa recente se a linha SMI estiver acima da linha de sinal, sugerindo uma tendência de alta. Se a linha SMI estiver abaixo da linha de sinal, indicando uma potencial tendência de baixa, um stop loss poderá ser definido logo acima de uma alta recente.

Diversificação, embora não seja uma função direta do Indicador Ergódico SMI, complementa seu uso. Ao distribuir os investimentos por vários ativos que mostram sinais de impulso positivo do Indicador Ergódico SMI, traders podem mitigar ainda mais o risco. Esta abordagem alinha-se com estratégias de rotação sectorial, onde são preferidos activos dentro de sectores preparados para o crescimento.

Incorporando o Indicador Ergódico SMI em um plano de negociação mais amplo é crucial. Deve ser utilizado em conjunto com outros métodos de análise, como a análise fundamental ou outros indicadores técnicos, para confirmar sinais e reforçar a tomada de decisões. Esta abordagem multifacetada é fundamental para gerir o risco e aumentar o potencial para lucros comerciais consistentes.