1. Visão geral do indicador Stochastic Momentum Index (SMI)

O Stochastic Momentum Index (SMI) é uma versão avançada do oscilador estocástico tradicional, um indicador de momentum que mede a posição do preço de um título em relação à sua faixa máxima/mínima durante um determinado período. Desenvolvido por William Blau no início da década de 1990, o SMI visa fornecer uma visão mais refinada da dinâmica de um instrumento financeiro, considerando onde o preço de fechamento está em relação ao ponto médio da mesma faixa máxima/baixa. Isto resulta num indicador mais suave, mais responsivo e mais adequado para identificar os pontos fortes ou fracos da tendência atual.

1.1. Definição e Cálculo

O SMI leva o conceito de oscilador estocástico mais longe, concentrando-se na distância entre o preço de fechamento e o ponto médio da faixa máxima/mínima, em vez da posição do preço de fechamento dentro da própria faixa máxima/mínima. A fórmula de cálculo do SMI envolve várias etapas, que incluem suavizar a diferença entre o ponto próximo e o ponto médio, bem como suavizar o intervalo possível. Esses valores são então usados para calcular o valor SMI, que é plotado em relação a uma linha de sinal para gerar sinais de negociação.

1.2. Finalidade e Uso

O objetivo principal do SMI é identificar a direção da dinâmica dos preços e potenciais pontos de reversão dentro de um mercado. É especialmente útil para distinguir entre movimentos de preços de alta e de baixa e pode ajudar traders determinam os pontos ideais de entrada e saída. Devido à sua sensibilidade e precisão, o SMI é uma ferramenta valiosa tanto para o curto prazo traders e investidores de longo prazo que buscam capitalizar as tendências do mercado.

1.3. Princípios Básicos

O SMI opera sob alguns princípios básicos:

- Cruzamentos de linha zero: O valor do SMI cruzando acima ou abaixo da linha zero indica impulso de alta ou baixa, respectivamente.

- Divergência: Uma divergência ocorre quando o preço de um título atinge uma nova máxima ou mínima que não é confirmada pelo SMI, indicando potencialmente uma reversão.

- Níveis de sobrecompra/sobrevenda: Ao contrário do estocástico tradicional osciladores, o SMI não possui níveis fixos de sobrecompra e sobrevenda, o que lhe confere flexibilidade em diversas condições de mercado.

| Característica | Descrição |

|---|---|

| Formato | Indicador Momentum |

| Desenvolvido por | William Blau |

| Propósito | Para medir a dinâmica comparando o preço de fechamento com o ponto médio da faixa alta/baixa |

| Complexidade de cálculo | Moderado, envolve suavização e comparação |

| Uso primário | Identificando a força da tendência, direção e possíveis reversões |

| Destaques | Traders e investidores que buscam refinar os pontos de entrada/saída com base no impulso |

2. Processo de cálculo do indicador Stochastic Momentum Index (SMI)

O cálculo do Stochastic Momentum Index (SMI) é um processo de várias etapas que refina os dados de preços para produzir um indicador capaz de destacar o momentum com maior precisão do que os osciladores estocásticos tradicionais. Esta seção divide o processo de cálculo em seus componentes fundamentais, explicando cada etapa detalhadamente para fornecer uma compreensão clara de como o SMI é derivado.

2.1. Análise da fórmula

O cálculo do SMI envolve várias fórmulas principais:

- Cálculo da Linha D:

- D = (Fechar – (Alto + Baixo) / 2) / Alto – Baixo

- Esta fórmula calcula a diferença entre o preço de fechamento e o ponto médio da faixa máxima/mínima e depois a divide pela faixa (máxima – mínima) do preço no período. Este valor é então suavizado usando um método simples ou exponencial média móvel.

- Suavizando a Linha D:

- Primeiro alisamento: aplique uma camada de 3 períodos média móvel exponencial (EMA) para a linha D.

- Segunda suavização: aplique outra suavização, normalmente uma EMA de 3 períodos, ao resultado da primeira suavização.

- Cálculo do SMI:

- SMI = ((Dsuavizado - Dmédia suavizada) / (0.5 xDsuavizado))x100

- O SMI é calculado tomando o valor suavizado de D, subtraindo a média suavizada de D e, em seguida, dividindo pela metade do intervalo suavizado de D, finalmente multiplicando por 100 para expressá-lo como uma porcentagem.

- Linha de Sinal:

- Uma linha de sinal, que normalmente é uma Média móvel simples do SMI, também é calculado para gerar sinais de negociação por meio de cruzamentos.

2.2. Cálculo passo a passo

Para calcular o SMI:

- Determine alto, baixo e fechamento: Identifique os preços máximo, mínimo e de fechamento para o período que está sendo analisado.

- Calcule a Linha D: Use a fórmula fornecida para calcular o valor da linha D.

- Suavize a linha D: Aplique as médias móveis exponenciais especificadas para suavizar a linha D, fazendo isso duas vezes.

- Calcule o SMI: Siga a fórmula para derivar o valor SMI.

- Derive a linha de sinal: Calcule a média móvel do SMI para o período especificado (geralmente 9 períodos).

2.3. Parâmetros e Ajustes

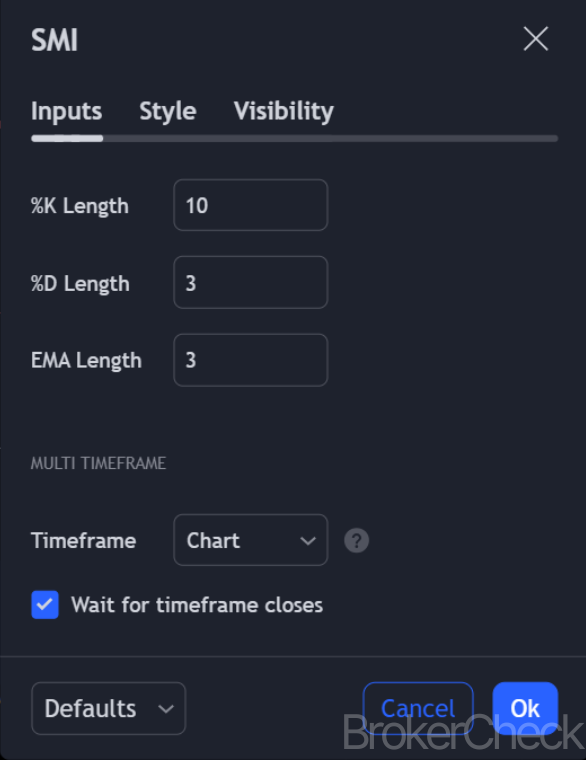

Os parâmetros padrão para o cálculo do SMI são:

- Comprimento para suavização da linha D: 3 períodos.

- Comprimento para suavização SMI: 3 períodos para a primeira suavização da linha D e outros 3 para a segunda suavização.

- Período da linha de sinal: Normalmente definido para 9 períodos.

No entanto, estes parâmetros podem ser ajustados para se adequarem a diferentes estilos e prazos de negociação. Aumentar os períodos de suavização tornará o SMI menos sensível e mais suave, o que pode ser preferível para análises de tendências de longo prazo. A diminuição dos períodos tornará o SMI mais responsivo, adequado para negociações de curto prazo.

| Passo | Extração | Descrição |

|---|---|---|

| 1 | Alto, Baixo, Perto | Determine os preços máximo, mínimo e de fechamento para o período. |

| 2 | Cálculo da Linha D | Calcule o valor da linha D. |

| 3 | Suavização de linha D | Aplique EMA para suavizar a linha D. |

| 4 | Cálculo SMI | Derive o valor SMI usando a linha D suavizada. |

| 5 | Linha de Sinal | Calcule a média móvel do SMI como linha de sinal. |

3. Valores ideais para configuração em diferentes prazos

O Stochastic Momentum Index (SMI) é versátil, permitindo ajustes em seus parâmetros para se adequar a diversas estratégias de negociação e prazos. Esta adaptabilidade é crucial para traders com o objetivo de maximizar a eficácia do indicador em diferentes condições de mercado. Esta seção explora os valores ideais de configuração do SMI para prazos de negociação de curto, médio e longo prazo, fornecendo insights sobre como os ajustes nesses parâmetros podem melhorar as decisões de negociação.

3.1. Negociação de Curto Prazo

Termo curto traders, como dia traders ou scalpers exigem indicadores rápidos e responsivos para acompanhar os rápidos movimentos do mercado. Para estes traders, as configurações de SMI precisam ser ajustadas para maior sensibilidade.

- Comprimento: Diminuir o parâmetro de comprimento (o número de períodos usados para cálculo) pode tornar o SMI mais responsivo. Uma configuração comum para negociações de curto prazo é de 5 períodos.

- Suavização de linha de sinal: Um período de suavização mais baixo para a linha de sinal, como 3, pode ajudar na geração de sinais mais rápidos para entrada e saída.

- Valores ideais: Comprimento = 5, D = 3, Suavização = 3

Essas configurações podem ajudar a curto prazo traders identificam mudanças de momentum mais rapidamente, embora no risco de aumentar a taxa de sinais falsos devido ao ruído do mercado.

3.2. Negociação de Médio Prazo

Termo médio traders, incluindo swing traders, precisam de um equilíbrio entre a capacidade de resposta e a capacidade de filtrar o ruído do mercado. Ajustar o SMI para configurações moderadas pode fornecer um bom compromisso.

- Comprimento: Uma configuração de duração moderada, como 9 a 12 períodos, oferece um equilíbrio entre a sensibilidade e a capacidade de suavizar a volatilidade de curto prazo.

- Suavização de linha de sinal: Um período de suavização de 5 a 8 ajuda a filtrar o ruído, ao mesmo tempo que responde a movimentos significativos do mercado.

- Valores ideais: Comprimento = 9 a 12, D = 5, Suavização = 5 a 8

Essas configurações são projetadas para fornecer soluções de médio prazo traders com sinais confiáveis que refletem as tendências subjacentes sem reagir a pequenas flutuações de preços.

3.3. Negociação de longo prazo

A longo prazo traders, como posição traders, beneficiar-se de indicadores que destacam tendências de longo prazo e minimizam o impacto da volatilidade de curto prazo. Para o SMI, isto significa alargar os períodos de cálculo.

- Comprimento: Aumentar o parâmetro de duração para 14 a 20 períodos ajuda a identificar mudanças de impulso de longo prazo.

- Suavização de linha de sinal: Um período de suavização mais elevado, como 9 a 14, reduz a sensibilidade às flutuações de curto prazo.

- Valores ideais: Comprimento = 14 a 20, D = 9, Suavização = 9 a 14

Essas configurações visam fornecer traders com uma visão clara das tendências globais de dinâmica do mercado, reduzindo o ruído associado aos movimentos de mercado de curto prazo.

| Estilo de Negociação | Comprimento | D | com óleos de Açai | Propósito |

|---|---|---|---|---|

| Termo curto | 5 | 3 | 3 | Alta sensibilidade para capturar movimentos rápidos do mercado |

| Termo médio | (9 - 12) | 5 | (5 - 8) | Equilíbrio entre sensibilidade e redução de ruído |

| A longo prazo | (14 - 20) | 9 | (9 - 14) | Concentre-se nas tendências de longo prazo, minimizando a volatilidade de curto prazo |

4. Interpretação do Índice de Momentum Estocástico (SMI)

Interpretar corretamente o Índice de Momentum Estocástico (SMI) é fundamental para aproveitar todo o seu potencial em estratégias de negociação. Esta seção investiga as nuances da leitura e aplicação de sinais SMI para identificar oportunidades de negociação, compreender o sentimento do mercado e antecipar possíveis movimentos de preços.

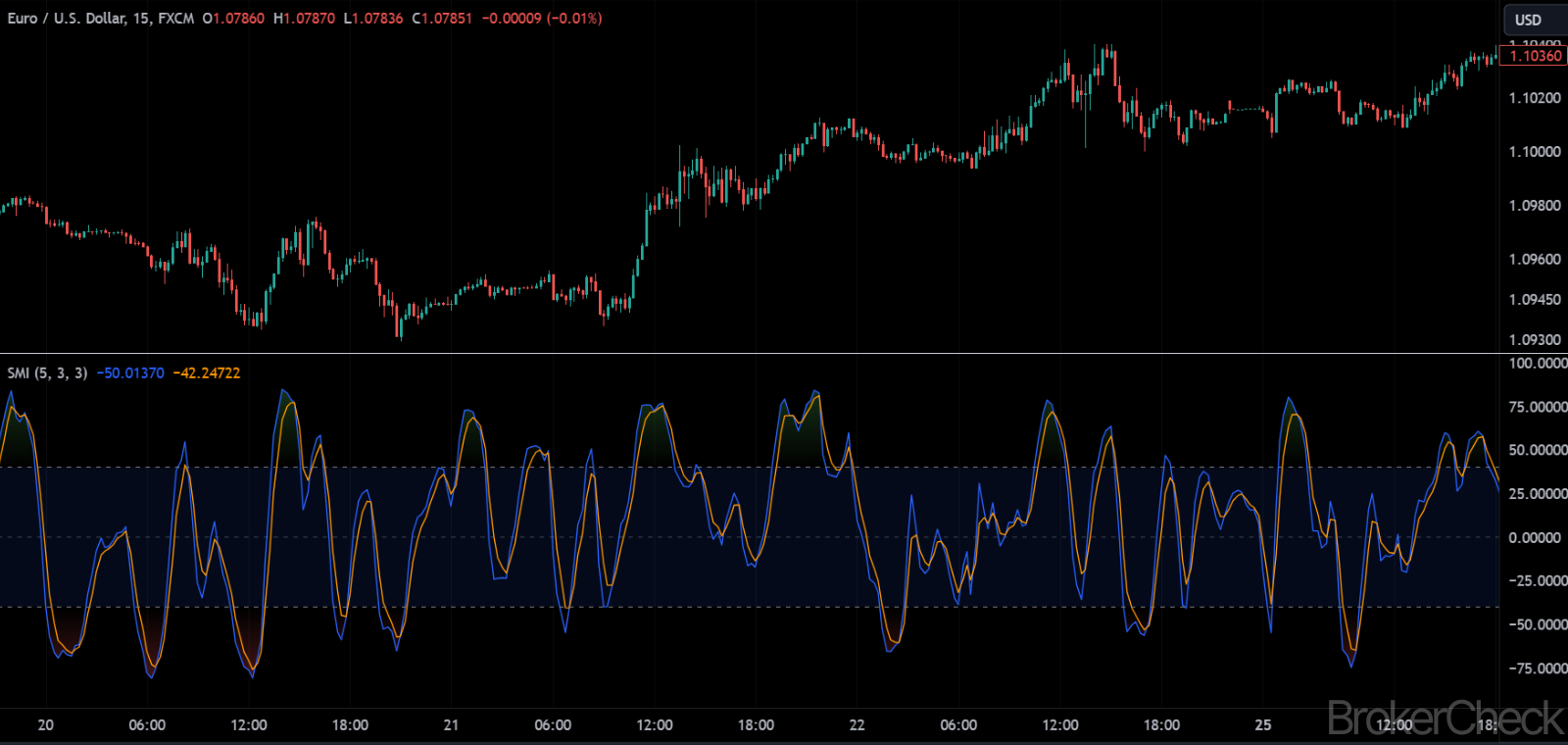

4.1. Identificando a direção da tendência

O SMI fornece informações claras sobre a direção da tendência com base na sua posição em relação à linha zero:

- Acima da linha zero: Quando o valor do SMI está acima da linha zero, indica uma dinâmica ascendente, sugerindo que o mercado está em fase de alta.

- Abaixo da Linha Zero: Por outro lado, um valor SMI abaixo da linha zero significa uma dinâmica descendente, indicando um ambiente de mercado de baixa.

4.2. Divergência de Momento

A divergência entre o SMI e a ação do preço é um sinal poderoso que pode preceder as reversões:

- Divergência de alta: Ocorre quando o preço registra um mínimo mais baixo, mas o SMI forma um mínimo mais alto. Isto indica um enfraquecimento do impulso descendente e uma potencial reversão ascendente.

- Divergência de Baixa: Forma-se quando o preço atinge um máximo mais alto, mas o SMI cria um máximo mais baixo, sinalizando o enfraquecimento do impulso ascendente e uma possível reversão descendente.

4.3. Condições de sobrecompra e sobrevenda

Embora o SMI não tenha níveis fixos de sobrecompra e sobrevenda, tradeOs rs podem definir seus limites para identificar condições extremas de mercado:

- Limite de sobrecompra: TradeOs rs podem considerar níveis significativamente acima da linha zero (por exemplo, +40) como indicando condições de sobrecompra, sugerindo que um retrocesso ou reversão pode ser iminente.

- Limite de sobrevenda: Da mesma forma, níveis bem abaixo da linha zero (por exemplo, -40) podem ser usados para sinalizar condições de sobrevenda, prenunciando potencialmente uma correção ascendente ou reversão.

4.4. Crossovers como sinais de negociação

A interação entre o SMI e sua linha de sinal pode gerar sinais de negociação:

- Sinal de alta: Um cruzamento do SMI acima de sua linha de sinal pode ser visto como um sinal de alta, especialmente se ocorrer abaixo da linha zero e se mover para cima.

- Sinal de baixa: Um cruzamento do SMI abaixo de sua linha de sinal é considerado de baixa, especialmente se ocorrer acima da linha zero e cair.

| Signal | Interpretação | Implicação |

|---|---|---|

| SMI acima de zero | Momento de alta | Potencial para continuação de uma tendência de alta |

| SMI abaixo de zero | Momento de baixa | Possibilidade de persistência da tendência de baixa |

| Divergência de alta | Enfraquecimento do impulso descendente | Possível reversão ascendente |

| Divergência de baixa | Enfraquecimento do impulso ascendente | Potencial reversão para baixo |

| Condições de sobrecompra/sobrevenda | Condições Extremas de Mercado | Provavelmente reversão se acompanhada de divergência/cruzamento |

| Crossovers | Interação SMI e Linha de Sinal | Sinais de negociação imediatos para movimentos de alta/baixa |

5. Combinando o Índice de Momentum Estocástico (SMI) com outros indicadores

Para aprimorar estratégias de negociação e melhorar a tomada de decisões, tradeOs rs geralmente combinam o Índice de Momentum Estocástico (SMI) com outros indicadores técnicos. Esta sinergia pode ajudar a confirmar sinais, reduzir falsos positivos e fornecer uma visão mais abrangente das condições de mercado. Esta seção explora combinações eficazes do SMI com outros indicadores para melhorar os resultados comerciais.

5.1. SMI e médias móveis

A combinação do SMI com médias móveis (MAs) pode ajudar a identificar a direção da tendência e as mudanças de impulso no contexto da tendência:

- Estratégia: Use um MA de longo prazo (por exemplo, 50 ou 200 períodos) para determinar a direção geral da tendência. Os sinais de compra são mais confiáveis quando o SMI fica positivo acima da MA (indicando uma dinâmica de alta em uma tendência de alta), e os sinais de venda são mais confiáveis quando o SMI fica negativo abaixo da MA (indicando uma dinâmica de baixa em uma tendência de baixa).

5.2. SMI e Índice de Força Relativa (RSI)

A RSI, outro oscilador de momentum, mede a velocidade e a mudança dos movimentos de preços. Quando usado com o SMI, pode ajudar a confirmar condições de sobrecompra ou sobrevenda:

- Estratégia: Procure convergência ou divergência entre o SMI e o RSI para sinais mais fortes. Por exemplo, se ambos os indicadores mostrarem condições de sobrecompra, mas depois divergirem, com o SMI cruzando abaixo da sua linha de sinal enquanto o RSI começa a cair, isso pode indicar uma potencial reversão de um estado de sobrecompra.

5.3. Bandas SMI e Bollinger

Bollinger Bands® fornece insights sobre Volatilidade do mercado e níveis de preços relativos às médias móveis. O SMI pode ser usado para confirmar sinais de rompimento fornecidos pelas Bollinger Bands®:

- Estratégia: Quando o preço quebra acima ou abaixo do Bollinger Bands®, a confirmação do SMI (como cruzar acima ou abaixo da linha zero ou linha de sinal) pode fornecer confirmação adicional de uma potencial continuação ou reversão da tendência.

5.4. SMI e MACD

A Divergência de Convergência Média Móvel (MACD) é um indicador de impulso de acompanhamento de tendências. A combinação do MACD com o SMI oferece insights sobre tendências e impulso:

- Estratégia: Procure situações em que o MACD e o SMI forneçam sinais simultâneos. Por exemplo, um sinal de alta é reforçado se o MACD cruzar acima da sua linha de sinal ao mesmo tempo que o SMI cruzar acima da sua linha de sinal ou linha zero.

| Combinação de Indicadores | Estratégia | Propósito |

|---|---|---|

| SMI e médias móveis | Confirme os sinais SMI com a direção da tendência MA | Filtre os sinais para se alinhar com a tendência geral |

| SMI e RSI | Procure condições de sobrecompra/sobrevenda e divergência | Confirme mudanças de impulso e possíveis reversões |

| SMI e Bandas de Bollinger® | Use SMI para confirmar rompimentos do Bollinger Bands® | Validar continuações ou reversões de tendências |

| SMI e MACD | Confirme os sinais simultâneos de ambos os indicadores | Fortalecer a confiabilidade dos sinais de tendência e impulso |

6. Gestão de Risco com o Índice de Momentum Estocástico (SMI)

A gestão eficaz do risco é crucial ao negociar com o Stochastic Momentum Index (SMI), como acontece com qualquer indicador de negociação. Esta seção descreve estratégias para usar o SMI para gerenciar riscos comerciais, garantindo que traders podem maximizar seu potencial de lucro e, ao mesmo tempo, minimizar as perdas.

6.1. Definição de ordens de stop-loss

Uma das técnicas mais fundamentais de gerenciamento de risco envolve definir parar a perda de ordens. O SMI pode ajudar a determinar os níveis apropriados para estes pedidos:

- Cruzamento da linha de sinal acima/abaixo: Traders pode definir ordens de stop loss logo acima ou abaixo do ponto onde o SMI cruza sua linha de sinal, dependendo se eles estão operando comprados ou vendidos.

- Além dos máximos/mínimos recentes: Outra abordagem envolve definir ordens de stop-loss além da máxima ou mínima mais recente que precedeu o trade sinal, usando o SMI para confirmar a direção da tendência.

6.2. Usando o SMI para dimensionamento de posição

O dimensionamento da posição pode ser ajustado com base na intensidade do sinal SMI:

- Sinais Fortes: Para sinais que ocorrem com divergência significativa ou em regiões de sobrevenda/sobrecompra, traders podem optar por posições maiores devido à maior probabilidade de um movimento forte.

- Sinais mais fracos: Quando os sinais são menos pronunciados ou ocorrem sem confirmação adicional, a redução do tamanho da posição pode ajudar a gerir o risco.

6.3. Incorporando Divergência para Avaliação de Risco

A divergência entre o SMI e a ação do preço pode servir como um sistema de alerta precoce para mudanças nas condições do mercado:

- Redução de risco: Se um sinal de divergência ocorrer logo após entrar em um trade, pode ser prudente restringir as ordens stop-loss ou reduzir o tamanho da posição para gerir o risco.

- Saída estratégica: Divergência persistente após um trade a entrada pode ser um sinal para sair da posição, mesmo que o stop loss não tenha sido acionado, para evitar perdas potenciais devido a uma reversão da tendência.

6.4. Combinando o SMI com outros indicadores

Nenhum indicador deve ser utilizado isoladamente para gestão de riscos. A combinação do SMI com outros indicadores pode proporcionar uma estratégia de gestão de risco mais robusta:

- Indicadores de tendência: O uso de indicadores de tendência, como médias móveis, pode ajudar a confirmar a direção da tendência sugerida pelo SMI, fornecendo uma base mais forte para trade decisões.

- Indicadores de volume: Os indicadores de volume podem confirmar a força do sinal SMI, com volume mais alto na confirmação do sinal indicando um movimento mais confiável.

| Estratégia | Descrição | Propósito |

|---|---|---|

| Pedidos Stop-Loss | Definido com base em sinais SMI ou máximos/mínimos recentes | Para limitar perdas potenciais em um trade |

| Dimensionamento de posição | Ajuste o tamanho com base na força dos sinais SMI | Para gerenciar o risco associado à incerteza de trade resultados |

| Divergência para Avaliação de Risco | Monitore a divergência em busca de sinais de risco iniciais | Para ajustar ou sair tradeÉ preventivamente para gerenciar perdas potenciais |

| Combinando indicadores | Use SMI com outros indicadores técnicos | Para uma abordagem de gestão de risco mais abrangente |